Полезная

информация

Деятельность самозанятых граждан регулируется положениями ФЗ №422 от 27 ноября 2018 г. Специальный налоговый режим в виде налога на профессиональный доход действует 10 лет. Данный налоговый режим уже введен во всех регионах Российской Федерации.

Основная цель введения института самозанятых – легализация профессионального дохода, вывод миллионов физических лиц, работающих на себя, «из тени».

Следует отметить, что применять данный налоговый режим могут лишь физические лица, не имеющие работодателя, не привлекающие наемных работников по трудовым договорам, а также доход от использования имущества (п.7 ст.2 №422‑ФЗ).

Налоговые ставки

для самозанятых

от физических лиц

от юридических лиц и ИП

Отсутствует обязанность по уплате фиксированных

взносов на пенсионное страхование –

их можно платить в добровольном порядке.

Стать самозанятым довольно просто

Регистрация происходит через Интернет, без визита в налоговую инспекцию.

Доступны несколько способов:

Кто может стать

самозанятым

Стать самозанятым может физическое лицо, в том числе индивидуальный предприниматель, достигший возраста 16 лет и прошедший регистрацию в качестве плательщика налога на профессиональный доход.

Ограничение по доходу – 2,4 млн. в год, в случае превышения данной суммы применять специальный режим нельзя. После превышения лимита налогоплательщик должен платить налоги, предусмотренные другими системами налогообложения.

В статье 4 422‑ФЗ приводится перечень ограничений, при которых невозможно применение налога на профессиональный доход:

- реализация товаров, которые произведены иным лицом

- реализация подакцизных товаров: табак, алкоголь, бензин

- добыча и реализация полезных ископаемых

- доставка товаров для других компаний

- работа по договорам поручения, комиссии, агентским

- сдача в аренду офисных или нежилых помещений

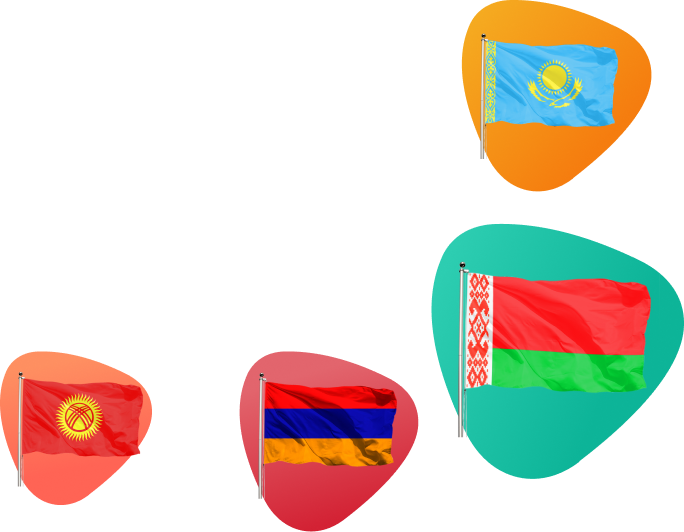

Может ли иностранный

гражданин стать самозанятым

Стать самозанятыми могут не только граждане Российской Федерации, но и граждане государств – членов Евразийского экономического союза.

Такая возможность предусмотрена статьей 5 422‑ФЗ. В данный момент в ЕАЭС, помимо Российской Федерации, входят такие государства, как: Республика Армения, Республика Беларусь, Республика Казахстан, Кыргызская Республика.

Как и когда самозанятый платит налоги

В соответствии со статьей 9 422‑ФЗ, налоговым периодом является один календарный месяц. Уплата налога производится не позднее 25-го числа месяца, следующего за истекшим месяцем (налоговым периодом). В случае, если этот день является выходным или праздничным, то оплату можно перенести на следующий рабочий день. Имейте ввиду, при задержке оплаты ФНС имеет право начислить пени.

Первоначальная постановка на учет - первым налоговым периодом считается период времени со дня постановки на учет до конца календарного месяца, следующего за месяцем, в котором была осуществлена регистрация.

Поскольку все доходы с профессиональной деятельности Вы фиксируете в приложении «Мой налог», самостоятельно считать размер налогов не нужно. Ежемесячно, до 12 числа Вы будете получать уведомление из ФНС с суммой налога за прошедший календарный месяц. Сдача деклараций данным налоговым режимом не предусмотрена.

Налоговые льготы для самозанятых

Федеральным законом 422 предусмотрен единоразовый налоговый вычет в размере 10 000 рублей. Данную сумму можно использовать для уменьшения суммы налога. Однако вычет невозможно применить сразу, предусмотрен следующий порядок:

- при получении дохода от физических лиц вычет уменьшает налоговую базу на 1%;

- при получении дохода от юридических лиц и ИП налоговая база уменьшается на 2%.

Вычет применяется каждый месяц, до тех пор, пока не будет израсходован. Срок использования вычета не ограничен – в зависимости от размера доходов он может быть учтен как в течение одного месяца, так и нескольких лет.

Также в 2020 году предусмотрена еще одна мера поддержки для самозанятых – «налоговый бонус» в размере 1 МРОТ, т.е. 12 130 руб. Он уже доступен всем зарегистрированным в приложении «Мой налог» и может быть использован для уплаты налога на профессиональный доход в течение 2020 года. Неиспользованный остаток данного налогового капитала будет аннулирован 1 января 2021 года. «Бонус» невозможно использовать для уменьшения налоговой базы за предыдущие периоды. Воспользоваться налоговым капиталом могут как вновь, так и ранее зарегистрированные самозанятые граждане.

Можно ли быть самозанятым

и работать по найму одновременно

Да, это не запрещено. Физическое лицо может иметь постоянное место работы и заниматься, например, творчеством и получать с этого профессиональных доход и платить налоги. Однако, следует обратить внимание, что самозанятый не может работать у прежнего работодателя после увольнения в течение 2 лет.

Самозанятые и пенсионные накопления

В законе не прописана обязанность фиксированных взносов на пенсионное страхование, однако самозанятый гражданин может вступить в добровольные правоотношения по обязательному пенсионному страхованию и оплачивать взносы.

Исключение – только взносы на обязательное медицинское страхование. Отчисления в ФОМС идут автоматически из перечисленных налогов. Законом «Об обязательном соцстраховании» пока не предусмотрена возможность самозанятых граждан платить добровольные взносы в Фонд социального страхования (ФСС).

Как работать с самозанятым

Преимущества взаимодействия организаций с самозанятыми гражданами очевидны – в случае работы по трудовому договору, либо по договору ГПХ организация обязана уплатить НДФЛ в размере 13% плюс на вознаграждение начисляются страховые взносы. Самозанятые платят налоги сами за себя.

В начале оказания услуг самозанятым гражданином необходимо проверить действительность его налогового статуса и попросить предоставить выписку из сервиса «Мой налог», проверить факт регистрации на сайте ФНС.

При составлении договора на оказание услуг не забудьте включить условие об оплате налогов самозанятым.

При оказании услуг подтвердить факт их предоставления поможет чек – он формируется автоматически в сервисе «Мой налог» и по сути играет роль акта выполненных работ. В чеке указывается наименование физ.лица, ИНН, наименование оказанных услуг и данные лица, кому оказаны данные услуги. Форма чека не принципиальна – как бумажная, так и электронная.

Сервис «Биржа аутсорсинга» автоматически проверяет статус Исполнителей и прекращает правоотношения в случае прекращения данного статуса. В сервисе все документы по услугам формируются автоматически и доступны в любое время.

Самозанятые и отчетность

- Декларации в налоговые органы – не предусмотрена законодательством.

- Учат доходов ведется автоматически в приложении «Мой налог».

- Отчетность перед Заказчиком – подтверждением факта оказания услуг является чек из приложения «Мой налог».

Самозанятые и наемные работники

Самозанятый не может привлекать наемных работников в соответствии с условиями 422‑ФЗ.

Прописка и самозанятость

Регион ведения деятельности в Российской Федерации выбирается самозанятым самостоятельно и не зависит от его прописки. Один раз в год возможно сменить регион. При этом налогом будет облагаться профессиональный доход и из других регионов ведения деятельности.

Подтверждение доходов

самозанятого

Теперь справку о доходах можно

получить самостоятельно:

В приложении «Мой налог» — «Настройки» → «Справка о доходе»

Через личный кабинет налогоплательщика — «Настройки» → «Справки» → «Справка о состоянии расчетов»